2024年10月31日,春秋航空(SH:601021)发布《2024年第三季度泄漏》显现:本年前三季营收160亿、扣非净利润向上26亿,是A股最赢利的航空公司。

中国国航(SH:601111)体量重大于春秋航。本年前三季营收达1281亿,但扣非净利润仅为4.3亿。

廉价航空公司(Budget Airline)亦称“低本钱航空公司”的核情愫念是——守住“安全投递”这个底线,把省下来的钱与乘客共享。

事迹波动股的估值

1)营收已达国航的八分之一

春秋航空以航空客运为主,占营收的99%。货运业务均为客机腹舱载货,占营收的比例约为1%。

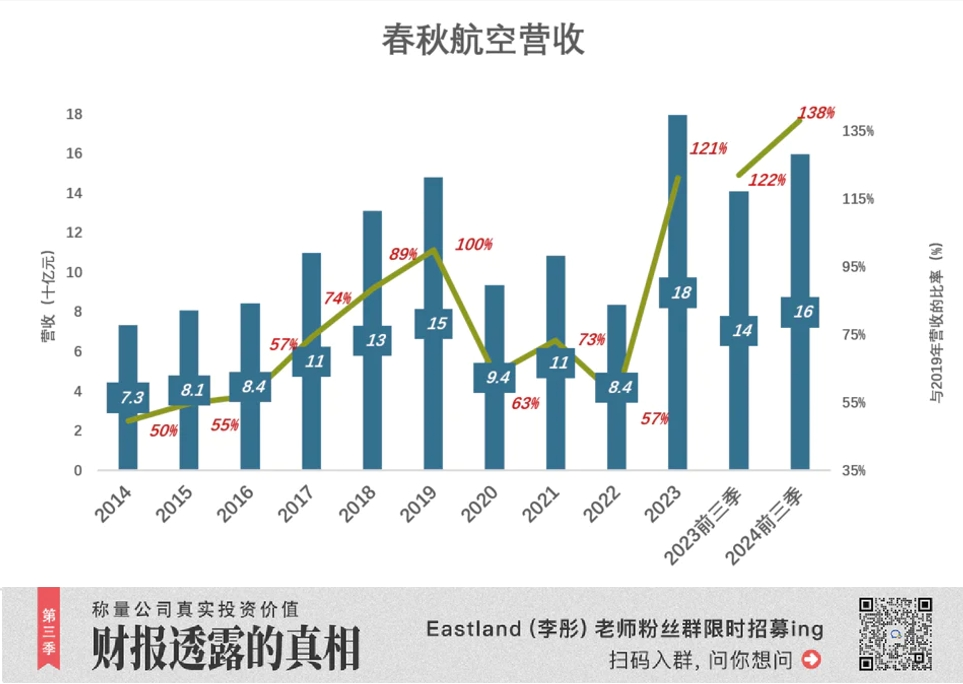

2014年,营收73亿、相称于国航的7.4%;

2015年、2016年,营收增速差别国10.5%、4.1%;

2017年至2019年,营收连续终了两位数增长,2019年达148亿、相称于国航的10.9%;

2020年疫情袭来,营收跌36.7%、至94亿。同庚,国航营收跌幅达49%;

2021年,营收回升到109亿、约为2019年的73%;

2022年,营收再度重挫至84亿、仅为2019年的57%;

2023年,营收大幅增长114%、达到创记录的179亿。这个营收相称于国航的12.7%。

2024年前三季,营收160亿、同比增长13.3%,相称于国航前三季营收的12.5%。

营收从国航的十四分之一到八分之一,春秋航空用了十年。

2)国航差的不是盈利才能

“万物王人周期”,当场地公司营收、净利润出现大幅波动,贴“周期股标签”无济于事。不如从过往事迹的平均值入部下手。举例常用的“席勒估值法”,就所以10年净利润均值为分母盘算市盈率。

先看春秋航空:

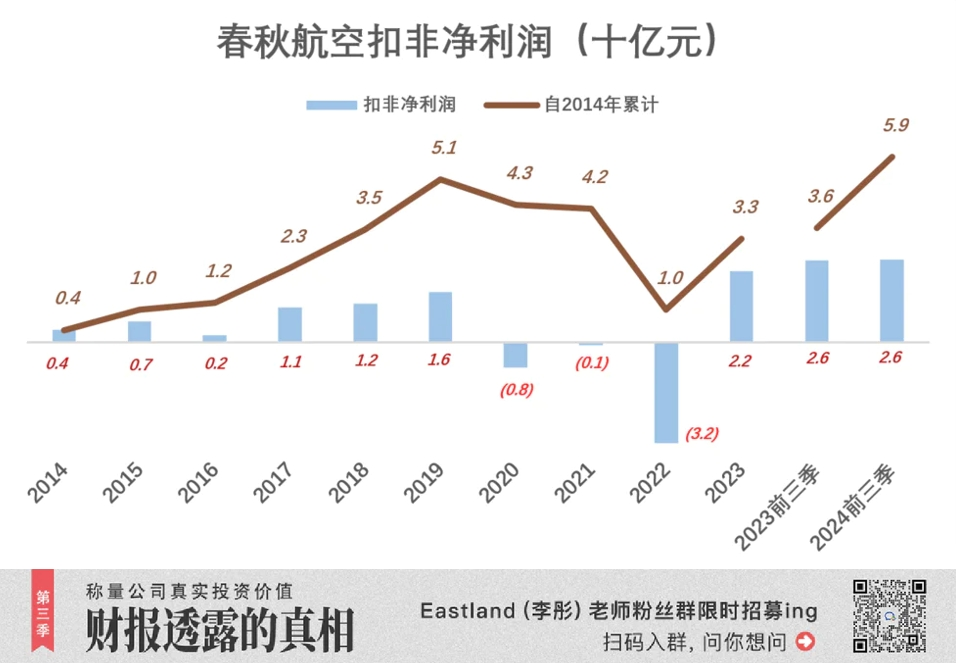

2014年,扣非净利润3.8亿;

2015年,扣非净利润6.5亿,自2014年累计10.3亿;

到2019年,扣非净利润稳步增至15.9亿,自2014年累计355亿;

2020至2022,连续三年损失,至2022年末累计净利润降至10.3亿;

2023年,春秋航空扭亏,扣非净利润22亿;

2024年前三季,扣非净利润26亿;

自2014年到2024年前三季,春秋航空净利润累计58.5亿;

再看国航——莫得比拟就莫得伤害:

2014年至2019年扣非净利润累计达355亿;

2020至2023年,国航4年亏742亿!

2024年前三季,国航扣非净利润13.6亿;

自2014年到2024年前三季,国航累计损失25.1亿。

国航并非输在盈利才能,而是抗风险才能——若非因疫情亏掉740亿,过往十年盈利稳超1000亿。

交接疫情

1)可用座位公里(ASK)

可用座位公里(ASK)指期内每架客机飞翔里程与可售座位数乘积的总数,基于航司对未来商场需求的判断。相称于房地产公司的地盘储备、股民的仓位。

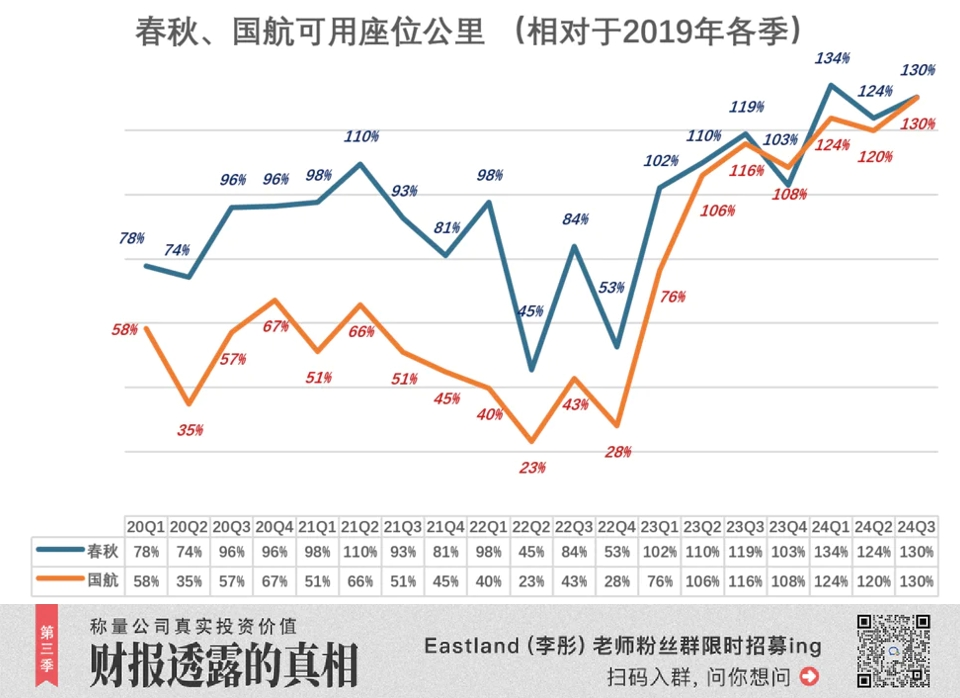

从2020年头疫情爆发,到2024年9月末,国航、春秋运力投放政策可轮廓为四个字:同归殊途。

国航

2020年Q1,ASK为407亿客公里,约为2019年Q1的58%(其中1月,ASK为247亿客公里、同比增长4%;2月,ASK暴跌至71亿客公里、同比下降68%;3月,ASK跌幅为62%);

2020年Q2,ASK为2019年Q2的35%;

2020年Q3、Q4,ASK差异为2019年同时的57%、67%;

尔后国航ASK轰动下行,至2022年Q2跌到2019年Q2的23%;

进入2023年,国航运力参加极速规复。后三季度差异达到2019年同时的76%、106%、116%。较张惶于把失去的夺转头;

2024年前三季,ASK达2682亿座位公里、相称于2019年前三季的125%;其中,国内航路ASK为2019年前三季的153%。国航航路为2019年前三季的86%;

春秋航空

2020年Q1,ASK为102亿客公里,约为2019年Q1的78%(其中1月,ASK同比增长17.3%);

2020年Q2微跌至2019年Q2的74%;下半年运力参加达到2019年H2的96%;

2021年Q1、2022年Q1差异达到2019年Q1的110%、98%!

2022年遭到“毒打”,运力投放积极性仍远高于国航。

2023年Q2进入规复期,国航、春秋运力投放政策如出一辙。

2024年前三季,ASK达417亿座位公里、相称于2019年前三季的129%;其中,国内航路ASK为2019年前三季的161%。国外航路为2019年前三季的73.4%;

国航、春秋运力参加积极性各异谄媚于疫情三年(2020~2022)——后者对复苏偏乐不雅,超才能参加更积极。

2)客座率

收入客公里(RPK)指期内每架客机飞翔里程与可乘宾客数的乘积的总数,它与ASK的比值便是客座率。

国航

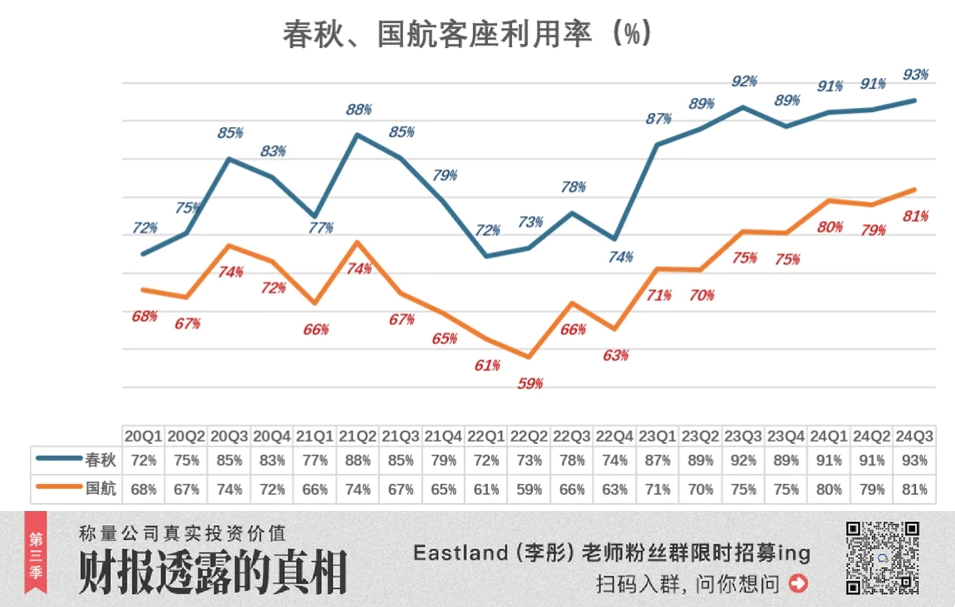

疫情前,国航客座率保捏在80%一线。2019年2月、8月,差异为84%、84.6%,较着受春运和暑假影响;最低点出当今12月,为78.9%。

2020年1月基本闲居,2、3月客座率均低于60%,较2019年同时下降30多个百分点;2021年Q1,客座率为68%;

疫情冲击下,航司大幅减少运力投放(即ASK)。比如2022年Q1,仅为2019年Q1的40%,但本色情况比航司预估得更糟,客座率仍是唯有61%。其中,国内航路63%、国外航路26%;

国航只好进一步镌汰运力投放,2022年Q2的ASK仅为2019年Q2的23%(其中国外航路ASK仅为2019年Q2的2.3%);但降得不够,2022年Q2客座率跌破60%。其中,国内航路54%、国外航路51%(运力投放不到正本的40分之一,客座率仅略高于五成)。

春秋航空

春秋航空客座应用率走势与国航可谓“神同步”,但总压国航一头:过往19个季度,客座率平均比国航高12.8个百分点!

2023年到2024年9月末,运力投放出现攻击性增长。这回“押对了”,客座应用率终于回到疫情前水平。

3)客公里收益

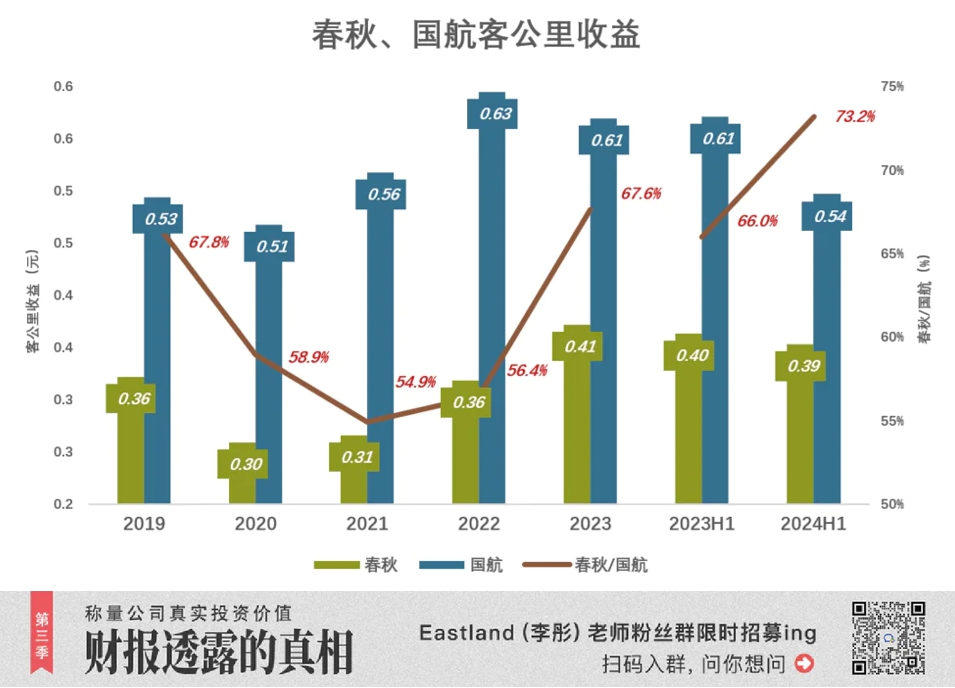

春秋航空客座率高的原因很大约,便是廉价——闲居情况下,客公里收益约为国航的70%;疫情本事不到国航的60%:

2019年,春秋、国航客公里收益差异为0.36元、0.53元,春秋相称于国航的67.8%;

2020年,春秋客公里收益低至0.3元,仅为国航的58.9%;

2022年至暗时刻,春秋、国航客座率大跌、客公里收益不降反升。阐明机票价钱已无下降空间。

2023年,春秋、国航客公里收益差异为0.61元、0.41元,春秋相称于国航的67.6%,回到疫情前的比例;

2024年前三季,春秋客公里收益0.54元,相称于国航的73.2%;

客公里收益对应的是航司实收的机票价钱。按2024年H1的数据,每输送一位乘客飞翔1000公里,春秋、国航收入差异为393元、537元,收支144元。

本钱结构

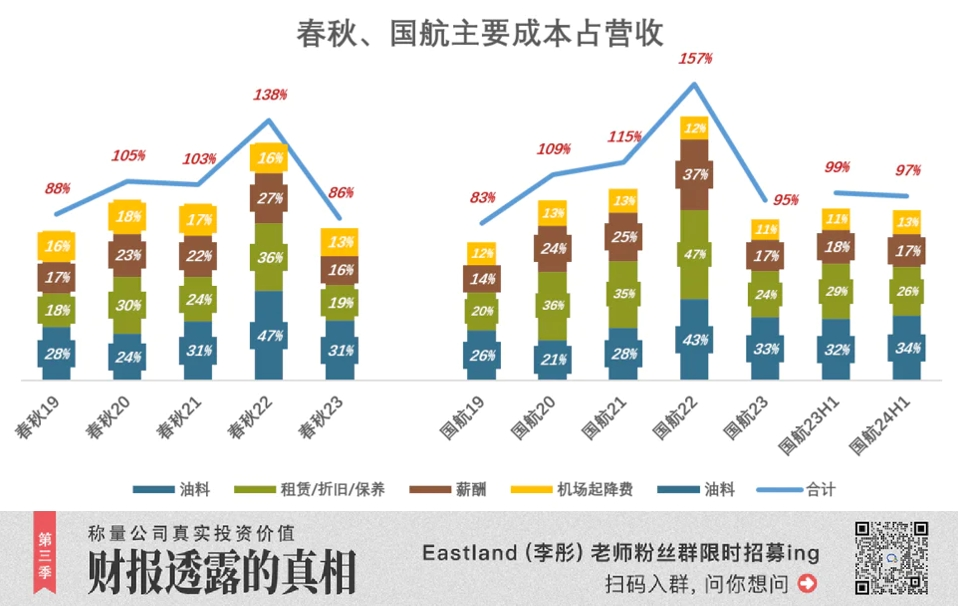

航运营本钱包括燃料、机场起降/停机、折旧、薪酬、保重等四大项,共计向上本钱的90%。举例2023年,春秋航空四大本钱共计142亿,占总本钱的92.5%(总本钱为153亿、占营收的86%)。

燃料

正情况下约占生意收入30%,与国外油价正相干、与客座率负相干。

举例2020年,WTI现货均价下降30%,春秋、国航燃料占营收的比例差异下降3.7个百分点和5.1个百分点。

2022年,客座率大幅低于闲居年份,春秋、国航燃料占营收的比例差异达到惊东谈主的47%、43%。

从燃料本钱看,国航更能从国外油价下落中获益,对客座率下降的“壅塞力”也略强于春秋航空。

机场起降/停机

2019年,春秋、国航机场起降用度差异占营收的16%、12%,国航胜;

疫情导致客座率下降,机场用度占比晋升相宜理由。但在“最惨”的2022年,春秋、国航机场用度占营收的比例均与2019年捏平(罪恶不向上0.2个百分点)。阐明历程博弈,机场与航司共担了疫情形成的损失。

折旧

春秋航空唯有一款机型——空客A320,无疑是为了镌汰维修保重本钱。

2019年,春秋用于飞机租借/保重及折旧的本钱共计26.3亿、占营收的17.8%,国航这个比例向上20%;

随后几年,春秋航空此项本钱捏续增长。2022年因客座率暴跌,春秋航空飞机本钱达营收的35.8%;而国航达到惊东谈主的47.1%。

2023年,春秋航空飞机本钱达33.9亿、占营收的18.9%,较国航低6.8个百分点。

薪酬

2019年,春秋、国航薪酬本钱差异为营收的16.8%、14.5%;

2020年、2021年,两航司东谈主力本钱同步上扬。

2022年尽头时辰,春秋航空薪酬占营收的26.8%;国航则攀升至37.1%;

2023年,春秋、国航东谈主力本钱差异回落到营收的16.3%、16.6%;

面向共同的航空从业东谈主员商场,航司薪酬水平差距不会太大。在疫情本事,春秋用工政策更生动,国航更“东谈主性化”。

“六字真言”

财报里,春秋航空总结出六字直言是:“两单”、“两高”和‘两低“。

“两单”指单一机型、单一舱位。春秋航唯有A320一相机型,唯有一种舱位,可安置186个座位。国航同款飞机,带头等舱、商务舱只可容纳约150个座位。重大情况下,头等舱、商务舱客座率更低。

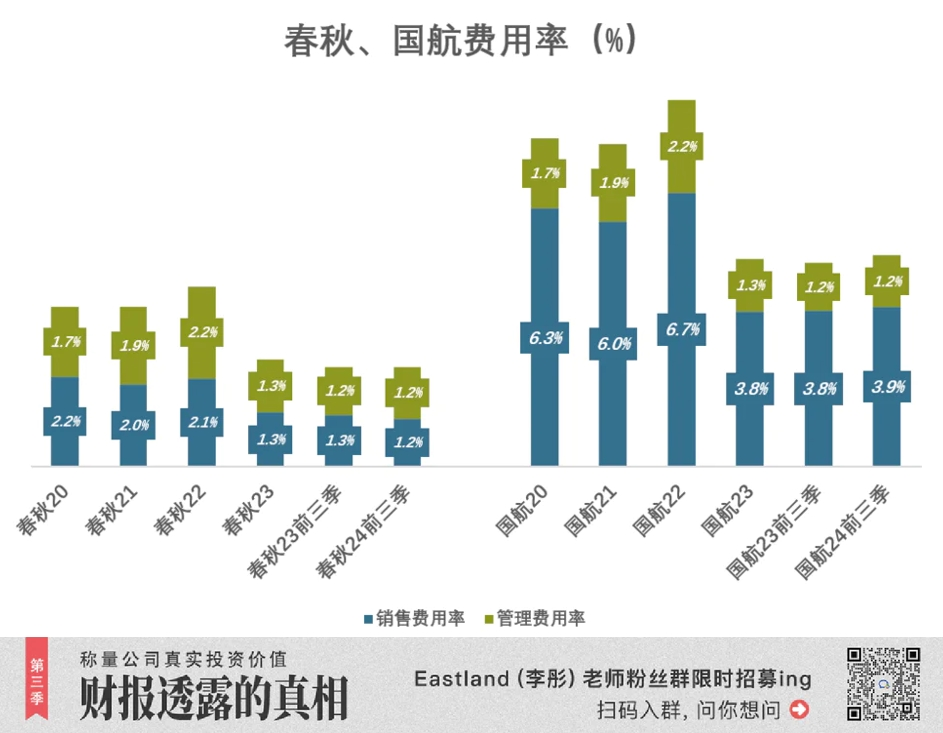

“两高”指高客座率、高飞机日应用率;“两低”指低销售用度、低解决用度;

六字真言终端权贵:最初是春秋航空毛利润率远高于国航。举例2023年,春秋航空毛利润率达21%,国航仅为5%;

其次是春秋航空销售用度率远低于国航。举例2024年前三季,国航销售用度达50亿、占营收的3.9%;同时春秋航空销售用度为18.7亿、不到营收的1.2%。

从抗风险才能到用度终端,春秋航空都胜于国航。